一、景气指数看点

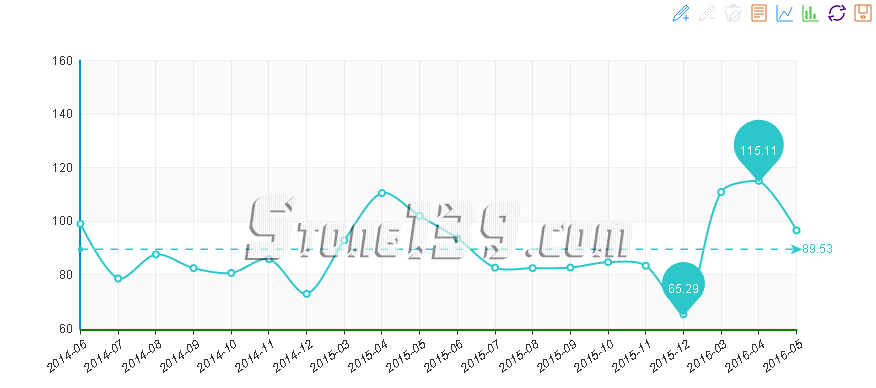

通过对产量、销量、订单、库存、劳动用工、经济效益等几项主要指标与上月对比及对下月景气预测等进行市场调查,对主观判断结果进行统计得出,5月份石材景气指数收报于96.61点,环比回落18.49点,回落约16.07%,与去年同期相比下降5.39点,下降约5.28%。5月份景气指数下降至100点以下,明显回落。

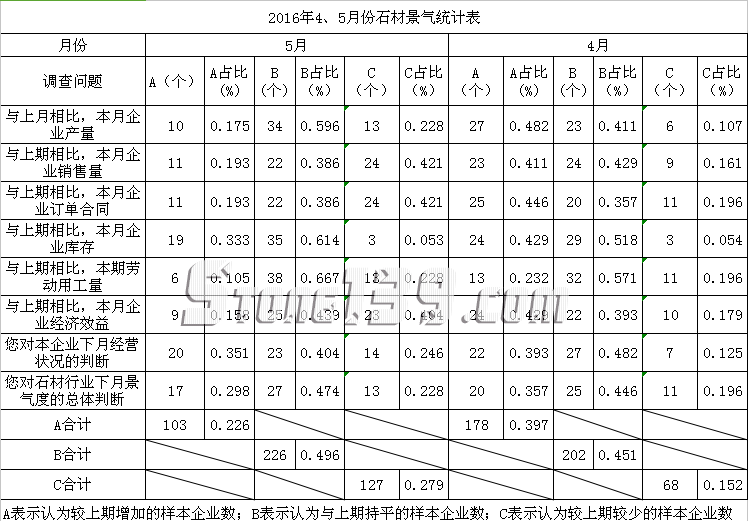

据调查结果显示,本月约22.6%的样本企业认为各项指标较上期有所增长,49.6%认为各项指标与上期持平,27.9%认为各项指标较上期下降。与上月指标相比,本月认为各项指标较上期增长的比例继续下降,下降了17.1个点;认为持平的比例继续小幅上升,上升了4.5个点;认为减少的比例明显上升,上升了12.7个点。总的来说本月景气指标稳中有所下降。

从各项指标与4月数据比较结果来看,本月样本企业认为各指标较上期缩减的比例最大的指标依次为销量、订单、经济效益,比例分别为42.1%、42.1%、40.4%。认为与上期持平占比最大的指标依次为用工、库存、产量,占比分别是66.7%、61.4%、59.6%,即表示将近60%及以上的样本企业认为这三项指标趋稳。而认为较上期增长占比最小的指标依次为用工、经济效益、产量,占比分别为10.5%、15.8%、17.5%。与4月份景气指标相比,除了认为库存环比不合理的比例基本与上期相同外,本月认为环比减少的比例较上月均有所上升,均在20%以上,其中上升最多是销量,上升了26个点,其次是订单及经济效益,均上升了22.5个点。认为各指标环比持平的比例较上期均有所上升,其中上升最多是产量,上升了18.5个点,其次是库存及用工,均上升了9.6个点。

而样本企业对下月景气度的预测结果显示,企业预测自身下月经营状况及行业景气度将持续向好的占比分别为35.1%、29.8%,该比例较4月分别下降了4.2、5.9个点;预测自身下月经营状况及行业景气度将持平的占比分别为40.4%、47.4%、分别上升了-7.8、2.8点;预测下月企业经营状况及行业景气度将下降的比例均有所上升,分别上升了12.1、3.2点。

二、月价格指数看点

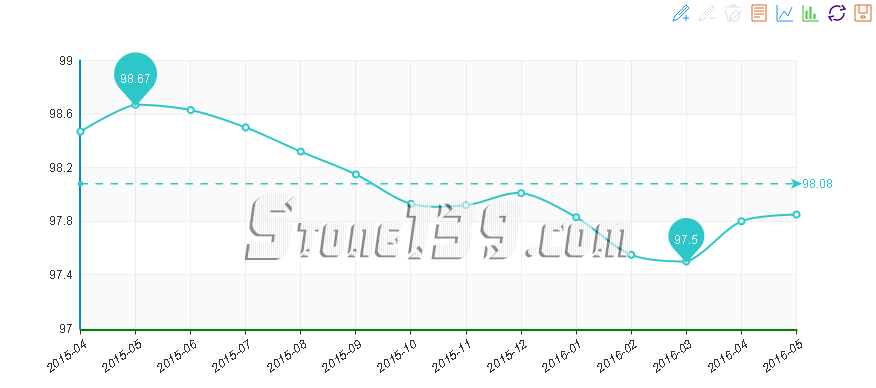

据系统监测,5月份石材价格指数收报于97.85点,与4月相比微幅上调0.05点,上调约0.05%。月价格同比指数为99.17点,月价格同比下降约0.83%,降幅略扩大。5月石材价格指数趋稳微升,几乎与上月持平,近期月价格走势与去年同期大致相同,但水平较去年同期明显下降。从周价格指数走势来看,本月石材周价格指数微式推升后陆续微幅下调,总体波动变化微小。其中其他石材类价格继续持平、合成大理石类价格环比也几乎持平,而大理石、花岗石类价格均继续微幅推升。本月市场行情开始下滑,为尽快回笼资金,不少企业继续降价处理库存荒料。部分大板价格随市场行情下滑有所下调,但仍有新磨大板陆续推出,用料材质好且加工工艺精细,新磨板面光泽度高、板面齐整、纹路清晰,质量等级高,仍保有价格优势,本月大板价格普遍有所上调。

大理石类本月价格指数收报于97.15点,较4月份上升0.07点,上升约0.07%,月价格同比指数为99.26点,月价格同比下降0.74%,降幅略扩大。本月大理石价格指数继续微幅推升,周价格在第一周推升后持续回调至平均水平。其中成品月价格继续持平,荒料价格有所下降、大板价格则继续回升。由于荒料库存总量仍较大,市场行情开始下滑,为尽快回笼资金,不少企业继续降价处理库存荒料。本月部分大板价格随市场行情下滑有所下调,但仍有新磨大板陆续推出,新磨板面光泽度高、板面齐整、纹路清晰,质量等级高,仍有价格优势,本月大理石大板价格的上调拉动大理石价格继续微式推升。

花岗石类本月价格指数收报于98.66点,与4月份相比上调0.04点,上调0.04%,月价格同比指数为98.99点,同比下降1.01%。本月花岗石月价格指数继续微幅推升,周价格呈现上旬回落第三周逆势反弹的走势。其中除荒料价格下调外、大板及成品价格均有所上升,特别是成品价格持续攀升。本月随市场需求缩减,上旬花岗石价格有所回落,但下旬部分花岗石大板及成品所用原材料材质好,且加工工艺精细,价格有所上涨。

合成大理石类本月价格收报于100.53点,略上调0.01点,上调0.01%,月价格同比指数为99.59点,同比下降0.41%。本月合成大理石价格几乎与上月持平,周价格指数在第一周攀升后第三周回落。其中除大板价格略上调外,荒料、成品价格环比均持平。

其他石材类本月价格指数收报于90.00点,继续保持平稳,月价格同比指数为94.74点,同比下降5.26%。本月其他石材类价格走势依然平稳,周价格基本无波动变化。其中玉石、洞石类价格均与上月持平,石英石价格略微上调。

三、影响石材行业景气的主要因素

继连续两三个月的短暂攀升后,5月份石材景气指数出现回落,并下滑至100点以下,景气度一般,意味着市场形势不太乐观。与2015年相比,今年来石材行业景气指数走势与去年同期大体一致,但今年波动幅度有所扩大。与去年5月份相比,本月景气指数有所下降,去年5月景气虽有下滑但仍在100点以上,而今年5月景气已回落至100点以下,可见今年市场行情更加严峻。与上个月相比,本月各项指标明显下降,特别是销量、订单、经济效益等指标显著回落。

1、订单、销量双双回落。本月认为产量及销量较上月增加的比例均为19.3%,认为持平的比例均为38.6%,认为减少的比例均为42.1%,即意味着本月超过40%的样本企业认为订单及销量较上月大幅下降。今年来国际经济持续复苏乏力,国内经济增长速度进一步放缓,市场需求萎缩,刺激效果甚微,房地产投资持续下滑,石材行业形势仍将延续去年低迷的态势。在3、4月份短暂回暖后,5月份订单明显缩减,特别是新成交工程订单。而随着市场竞争日趋激烈,产品同质化竞争严重,市场竞相压价,甚至是恶性无序的价格战,使得大板销售贸易更加艰难,部分中小企业及贸易商夹缝求生。

2、利润空间明显回缩。近年来石材企业生产经营成本不断上涨,特别是人力成本及环保成本。在市场行情不大乐观的大环境下,高成本运营对于企业来说无疑是一大挑战,企业一方面要严格控制成本、减少不必要的开支,一方面又要积极寻求新的利润增长点。而目前市场供需关系面临“粥多僧少”的尴尬局面,竞争加剧,石材价格一度走低,利润空间不断压缩。

3、营销乏力,产出稳中有降。随着市场需求缩减,订单、销量双双回落,市场营销乏力,企业生产谨慎、不敢盲目。同时,石材库存消纳仍需较长的一段时间,数据显示一季度中国石材进出口同比继续下降,一定程度上也反映库存量仍相当可观,去库存仍是未来主线。而去库存首先要去产能,尤其是淘汰落后的产能,企业应紧跟市场需求生产,增加有效供给,在产品提升、产品结构调整、服务提升上多下功夫。

4、用工趋稳,但高端人才难求。本月行业用工总体较稳定,人才是企业转型的生力军,但随着企业转型迫在眉睫,人才问题更加突出。当前传统石材行业正由粗放型向精细型、集约型方向发展,行业转型将面临生产工艺、管理模式、营销模式、设计、运作方式等等环节的升级考验,石材行业在这几方面的高端人才十分缺乏,如何吸引人才、留住人才,是企业转型的关键所在。

工装市场需求的萎缩,石材行业高利润时代正在终结,石材企业逐渐意识到家装市场将是未来主战场,家装市场成行业转型发展方向。新型城镇化带动的住宅建设及二次装修的需求表名家装将是石材行业发展新的增长点,未来5年每年将近4万亿元规模的家装市场容量,对石材行业来说无疑是巨大诱惑。但由于石材产品尚未有统一标准,且消费者原本对石材的认知就少之又少,加上被恶意抹黑,辐射谣言误导了消费者,石材行业进军家装面临重重阻碍。有幸的是,在石材业界的共同努力下,近日央视财经《消费主张》栏目,用一组权威的官方检测数据,将石材行业多年来一直承受的“辐射性”误解一扫而空,强有力地为石材行业正了名。另外5月1日起,营改增试点全面推开,由于建安、设计等成本纳入抵扣,将激励房地产开发商增加精装修房屋供给,将有利于扩大精装石材需求。

四、市场行情趋势预测

2016年石材市场需求疲软,行业形势仍相当严峻。根据统计结果,本月将近25%的样本企业预测自身下月经营状况将下滑,约40%认为将持平。而行业景气度预测方面,约23%认为将下滑,47%认为将与本月持平。可见企业对后市预期谨慎,预测6月石材景气指数将继续下降。

客服热线:

客服热线: